Займы для бедных: в каких странах микрокредиты выгоднее?

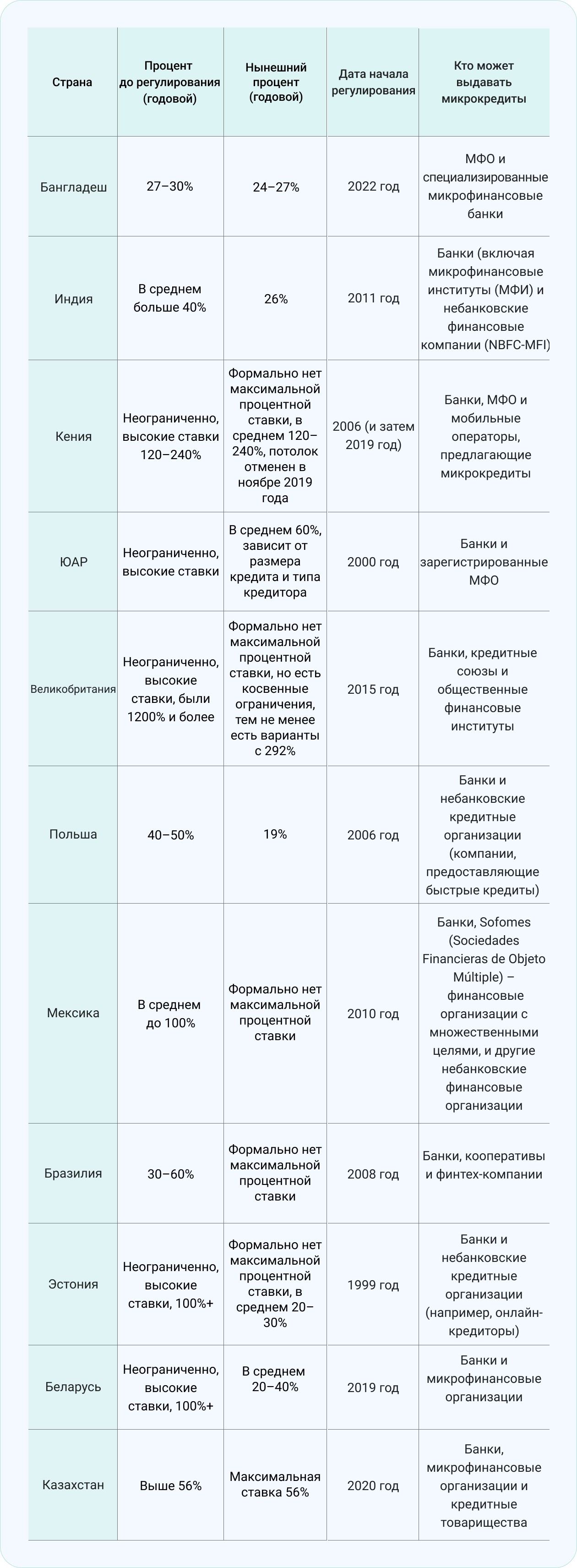

Микрофинансовые организации (МФО) уже давно стали незаменимым инструментом для тех, кто не может получить кредит в традиционных банках, особенно в странах с низким уровнем банковского обслуживания. Но вот ставки по микрокредитам и правила их регулирования сильно варьируются в зависимости от региона. Рассмотрим текущие условия микрофинансирования, историю его регулирования и особенности выдачи займов в разных странах.

- Юго-Восточная Азия

- Африка

- Европа

- Латинская Америка

- Страны бывшего СССР

Юго-Восточная Азия

Бангладеш

Бангладеш стал пионером в сфере микрофинансирования — явления, важного для экономического роста и социальной трансформации страны. Микрофинансирование в Бангладеш зародилось как инструмент борьбы с бедностью и дало миллионам людей доступ к кредитам. Грамин Банк, основанный в 1983 году Мухаммадом Юнусом, стал первой крупной микрофинансовой организацией, работающей по принципу выдачи займов без залога. Вначале процентные ставки были низкими, но с коммерциализацией сектора они выросли. Сегодня регулятор вводит ограничения, чтобы защитить заемщиков, а основные клиенты — женщины из малообеспеченных слоев.

Банк Бангладеш регулирует процентные ставки микрофинансовых организаций, установив максимальную — 24% в 2022 году. До этого процентные ставки часто составляли от 27% до 30%. Кредиты обычно небольшие, с короткими сроками погашения и частыми выплатами. Распространена модель группового кредитования, где заемщики формируют группы и несут взаимную ответственность. Микрофинансирование предоставляет доступ к кредитам тем, кто исключен из традиционных банковских услуг, в основном женщинам.

Индия

Индия также стала значимым игроком в сфере микрофинансирования, хотя и позже Бангладеш. Развитие МФО в Индии началось с внедрения модели, созданной Мухаммадом Юнусом, которая была адаптирована к местным условиям. Важно отметить, что индийский рынок микрозаймов в отличие от Бангладеш сильно фрагментирован и разделен между множеством мелких банков и микрофинансовых организаций.

Во время бума некоторые взимали 40% и более с граждан, но позже индийские власти установили предельный показатель процентной ставки по займам, который составляет 26%. При этом группы взаимопомощи вполне спокойно могут получить кредит под 10–12% годовых — лишь за 2016 год по столь низкой ставке были выданы микрозаймы более чем 8 млн участникам групп взаимопомощи. Например, процентная ставка по кредитам Milaap варьируется от 12% до 18% годовых, что в среднем на 50% меньше, чем у остальных игроков рынка микрокредитования в Индии. А сама компания является первой в мире онлайн-платформой, позволяющей участвовать негражданам Индии в процессах микрокредитования в стране.

В Индии были зафиксированы случаи самоубийств, связанных с долговой нагрузкой из-за микрозаймов. Один из самых известных эпизодов произошел в штате Прадеш, где агрессивные методы коллекторов МФО привели к волне трагедий среди заемщиков. За полгода покончили с собой 3 тыс. человек.

Это вынудило местные власти принять строгие меры для регулирования деятельности микрофинансовых организаций. А микрофинансирование остается важным инструментом для экономического роста и социальной трансформации в Индии.

Африка

Кения

Подобная роль социально значимого института МФО предполагалась и в Африке. Но ставки по микрозаймам в Кении составляют 10–20% в месяц (120–240% годовых). Контролирует деятельность МФО Центральный банк Кении, но еще в 1990-х годах сектор развивался стихийно, без какого-либо регулирования, что привело к высокому уровню просроченной задолженности.

В 2000-х годах в Кении большинство МФО стали использовать базовые критерии отбора: пол, возраст, удостоверение личности, наличие бизнеса, способность погасить кредит и быть клиентом организации. Так, к 2010 году в стране насчитывалось уже более 20 МФО. Однако настоящая революция произошла в 2010-х, когда появились цифровые микрокредиты через мобильные платформы, такие как M-Pesa. В настоящее время M-Pesa обслуживает более 35 млн пользователей в стране, а ежегодный объем переводов через систему составляет больше трети ВВП Кении.

Стоит обратить внимание, что процент невозврата по микрокредитам в Кении достаточно невысокий для мирового, хотя и кратно выше, чем в Бангладеш, — 10–20% в зависимости от региона. При этом МФО не пользуются услугами коллекторов, поскольку с напоминаниями о задолженности справляются кол-центры. Содержать коллекторов обошлось бы организациям дороже: задолженности по кредитам незначительные, а первый заем составляет 10–20 долларов.

ЮАР

Максимальные ставки по микрозаймам в ЮАР достигают 60% годовых. Регулирование осуществляет Национальный кредитный регулятор (NCR). В 1990-х годах сектор был практически нерегулируемым, что привело к росту числа нелегальных кредиторов, известных как loan sharks.

ЮАР достаточно быстро стало государством с безналичной экономикой. В 2000-х годах были приняты первые законы, направленные на защиту прав заемщиков, включая требования к прозрачности условий кредитования. В 2010-х контроль был усилен после того, как уровень закредитованности населения достиг критических отметок. Так, в ЮАР у клиентов может быть не более двух действующих микрозаймов.

Более 80% населения ЮАР имеют микрозаймы. Как и в Кении, в ЮАР не прибегают к услугам коллекторов: кредиторам позволено в назначенный по договору день списать со счета должника необходимую сумму. Таким образом, непогашенными остаются не более 2% сделок.

Объем потребительских кредитов в ЮАР составляет 51,7 млрд долларов США, из которых на долю МФО приходится 2 млрд долларов. Несмотря на то что суммы микрокредитов невелики (до 1430 долларов на человека), их влияние обширно.

Европа

Великобритания

В 2015 году был установлен максимальный уровень ставок в 0,8% в день. Поэтому МФО в Великобритании имеет потолок в виде предложения клиентам (около 292% годовых). Регулирование осуществляет Управление по финансовому регулированию и надзору (FCA), созданное в 2013 году, заменив предыдущий контрольный орган — FSA.

В 2000-х годах FCA начало вводить первые правила, такие как требования к проверке кредитоспособности заемщиков и ограничения на рекламу. В 2010-х контроль был усилен после серии скандалов, связанных с высокими процентными ставками и агрессивными методами взыскания долгов. Ранее ставка могла доходить до колоссальных 1200%.

Объем рынка микрокредитования составляет около 2,8 млрд фунтов ($4,8 млрд) в год, а количество активных заемщиков превышает 2 млн человек. Примерно 60% микрозаймов выдаются через онлайн-платформы, которые пользуются популярностью благодаря быстрому оформлению и удобству использования.

Польша

Гражданский кодекс Польши устанавливает максимальную процентную ставку, которая не может превышать двукратную законную процентную ставку (stopa referencyjna NBP + 3,5 процентных пункта). Например, если базовая ставка NBP составляет 6%, то максимальная законная процентная ставка будет 2*(6% + 3,5%) = 19%. Фактические ставки, предлагаемые кредиторами, могут варьироваться в зависимости от кредитного риска и других факторов, но не могут превышать установленный законом предел.

Займы предлагаются под 1,72% в день. Регулирование осуществляет Управление финансового надзора (KNF), созданное в 2006 году. В 1990-х годах сектор был свободным, что привело к росту числа нелегальных кредиторов. До внесения изменений в Гражданский кодекс процентные ставки по потребительским кредитам могли достигать нескольких десятков процентов годовых.

В 2000-х годах KNF начало вводить первые законы, такие как требования к регистрации и публикации условий кредитования. В 2010-х контроль был усилен, включая запрет на рекламу микрозаймов в общественных местах и во время детских программ. Это привело к снижению количества заемщиков на 40%.

При этом важно, что займы выдаются на срок не более 30 дней.

Латинская Америка

Мексика

В Мексике сложился почти нерегулируемый и сильно конкурентный рынок МФО. Он приносил сверхвысокие прибыли за счет высоких ставок. При этом эксперты указывают на закредитованность мексиканских потребителей.

Ставки по микрозаймам в Мексике могут достигать 100% годовых. Регулирование осуществляет Национальная комиссия по защите пользователей финансовых услуг (Condusef). Первоначально Condusef была создана как омбудсмен для защиты прав потребителей финансовых услуг, разрешая споры между учреждениями и потребителями. Однако без реальных полномочий по обеспечению исполнения решений она была слабой и не могла эффективно защищать потребителей. Поэтому были предприняты усилия по превращению Condusef в реальный орган с конкретными регулирующими и надзорными полномочиями.

Бразилия

По данным исследований и отчетов, средние процентные ставки для микрокредитов в Бразилии могут составлять от 30% до 60% годовых, а в некоторых случаях и выше. Важно отметить, что эти ставки включают в себя не только проценты, но и другие сборы и комиссии, связанные с кредитом.

До развития формального сектора микрофинансирования малоимущие слои населения и малый бизнес в Бразилии часто обращались к неформальным источникам кредитования, таким как ростовщики. Процентные ставки в этом неформальном секторе были чрезвычайно высокими и могли достигать 10–20% в месяц или даже выше, что приводило к долговой зависимости и ухудшению экономического положения заемщиков.

Интересно, что с 2008 года действует норма, стимулирующая банки направлять 2% своих активов на микрокредитование. Банки могут выдавать микрокредиты напрямую или через агентов, либо предоставлять оптовые кредиты микрофинансовым организациям. Институты, осуществляющие микрокредитование малого бизнеса, могут получить бюджетную поддержку в виде грантов для пополнения портфеля займов или целевого развития. Эффективность расходования средств оценивается по количеству созданных рабочих мест и уровню возвратности микрозаймов.

Страны бывшего СССР

Эстония

Сегодня ставки по микрозаймам в Эстонии находятся в среднем на уровне 20–30% годовых благодаря жесткому регулированию со стороны государства. При этом ряд МФО предлагает для граждан первые кредиты и вовсе без процентов.

В прошлом, до введения более строгих регуляторных мер, процентные ставки по таким кредитам могли быть значительно высокими, достигая трехзначных чисел в годовом исчислении (APR). Это было связано с высоким риском невозврата и отсутствием четкого регулирования. В 1999 году был принят Закон о кредитных учреждениях, который урегулировал деятельность микрофинансовых организаций и требования для их лицензирования. После присоединения к ЕС в 2004 году законодательство было адаптировано под европейские стандарты, что способствовало росту доверия к финансовому сектору страны.

Финансовые технологии играют ключевую роль в развитии отрасли: платформа P2P-кредитования Bondora, например, предлагает займы через онлайн-сервисы, работая на международном уровне. Поддержка малого бизнеса остается важной задачей МФО в Эстонии.

Беларусь

Процентные ставки по микрозаймам в Беларуси сегодня могут варьироваться, но обычно находятся в диапазоне от 20% до 40% годовых, в зависимости от кредитора, суммы кредита и срока погашения.

В прошлом, до введения более строгих регуляторных мер, процентные ставки по таким кредитам могли быть значительно высокими, достигая трехзначных чисел в годовом исчислении. Это было связано с высоким риском невозврата и отсутствием четкого регулирования. Но как такового рынка МФО не существовало.

Благодаря программе социально-экономического развития Республики Беларусь на 2006–2010 годы предусматривалось повышение уровня благосостояния населения, что создало почву для развития данного сектора. В 2010 году была разработана Национальная программа развития микрофинансирования на 2010–2015 годы, что стало важным шагом в развитии отрасли. Но ключевым событием стал Указ Президента Республики Беларусь от 23 октября 2019 года № 394, который лишь тогда определил основные направления деятельности МФО и урегулировал их статус. К 2020-м годам микрофинансирование в Беларуси продолжает развиваться, однако темпы роста остаются относительно скромными по сравнению с другими странами СНГ.

Казахстан

С 2020 года в Казахстане действует ограничение на максимальную годовую эффективную ставку вознаграждения по микрокредитам (ГЭСВ), которая не может превышать 56%. Это означает, что общая стоимость кредита, включая проценты, комиссии и другие платежи, не может быть выше определенного уровня. При этом ставки по микрокредитам относительно высоки, что компенсируется упрощенной процедурой оформления и гибкими условиями.

А с 2021 года все МФО находятся под лицензионным контролем Национального Банка РК и Агентства по регулированию и развитию финансового рынка. При этом около 70% всех микрокредитов финансируются за счет зарубежных источников, что представляет собой потенциальный риск для стабильности рынка.

Микрокредитование в Казахстане является одним из наиболее динамично развивающихся сегментов финансового рынка, демонстрируя среднегодовой рост активов на 43,1% за последние пять лет. По состоянию на начало 2022 года в стране действует 237 микрокредитных организаций (МФО) из 243 зарегистрированных. Объем займов населению на 1 января 2025 года составил 1,2 трлн тенге. И в основном, за счет увеличения микрокредитов, выданных микрофинансовыми организациями. На их долю в структуре микрокредитов населению приходится 77%.

Регулирование микрофинансовых организаций сильно различается в зависимости от уровня развития страны. В развивающихся странах ставки выше, а также часто отсутствует строгий контроль, что приводит к финансовым проблемам для заемщиков. В развитых странах МФО действуют под жестким регулированием, что снижает ставки и защищает потребителей от долговой ловушки.